1. IRP 투자할 때 배당주 이야기를 할까?

우리는 투자를 할 때 신경 써야 되는 부분은 세금입니다. 2,000만 원이 넘어가면 금융 소득종합과세자가 되어 종합소득세로 더 많은 세금에 대해서 걱정을 해야 됩니다. 또한 제가 좋아하는 배당금 투자에서도 매번 납입을 받을 때마다 배당소득세를 제출합니다.(EX:미국은 15% 한국은 15.4%로의 소득세 발생)

이렇게 세금이 발생하는데 만약 세금을 나중에 내면서 투자하면 얼마나 차이가 발생할까요?

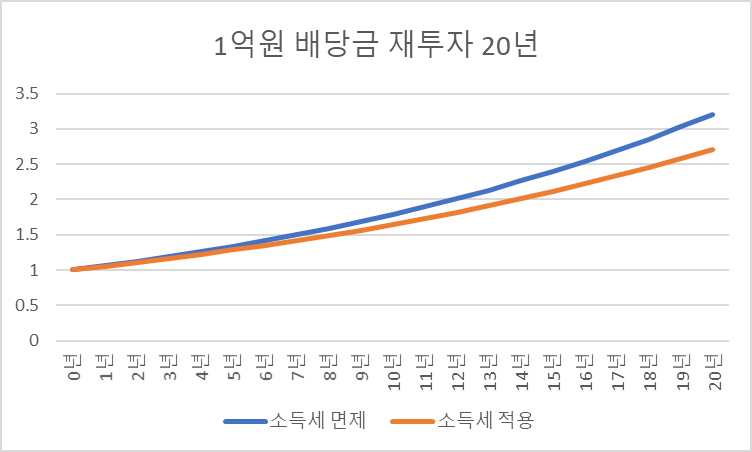

아래와 같이 1억 원을 20년 동안 배당금만 재투자할 시 20년 후의 차이는 약 5,000만 원(소득세 면제 시 3.2억 원, 소득세 적용 시 2.71억 원)이 됩니다.

또한 매년 받을 수 있는 배당금의 차이는 250만 원(둘 다 배당소득세 적용 값 소득세 면제 시 1,639만 원, 소득세 적용 시 1,385만 원)의 차이가 발생합니다.

(EX: 주가 상승분과 배당금 상승분 제외 연 6%로의 배당 기준 소득세 기준 15%)

이쯤 되었으면 세금의 중요도는 알 거라고 생각합니다. 또한 이렇게 좋은 세금을 감면 효과를 해줄 수 있는 상품이 있나? 의문점이 생기실 겁니다.

"있습니다. 퇴직연금입니다."

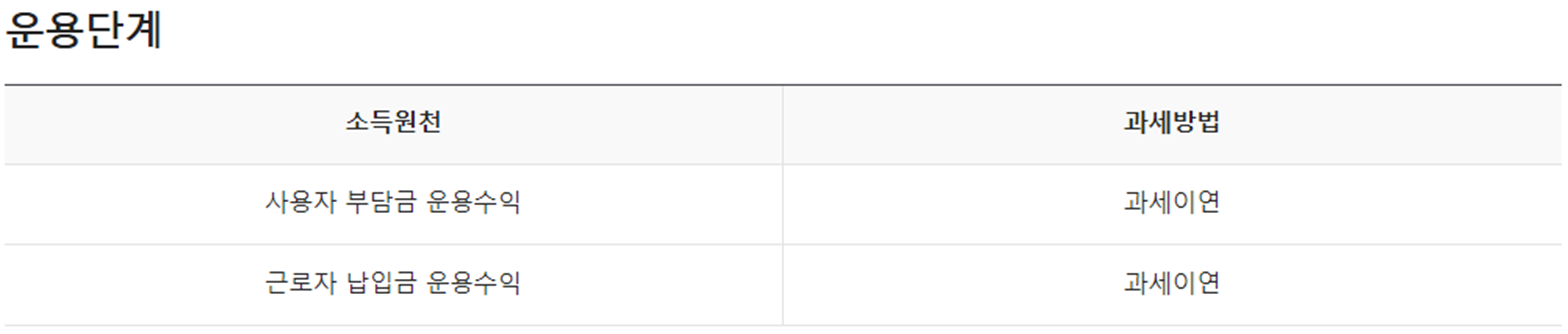

여기서 과세이연(자금 운용을 위해 자산을 팔 때까지 세금 납부를 연기해 주는 제도)입니다.

한마디로 퇴직연금을 수령할 때만 세금을 내면 되고, 저희는 운용할 때 세금을 내지 않는다는 말입니다. 그래서 위와 같이 세금에 대한 투자 혜택을 받을 수 있습니다.

2. 장점

- 주가의 변동성이 커지거나 배당금 상승 시 더 큰 격차가 발생한다는 것입니다.(주가 하락과 상승 시 절세로 더 많이 매수 가능)

- 차후 연금수령 시 1200만 원 이하 시 연령에 따라서 3.5~5.5%(70세 이하 5.5%, 70~80세 4.4%, 80세 이상 3.3%)의 세금을 선택하거나 혹은 그 이상 수령 시 종합소득세 or 분리과세(16.5%) 중 선택 가능 합니다.(위에 예시로 나와있는 5,000만 원의 차이보다는 분리과세 시 5,280만 원으로 세금이 더 커 보이실 수 있습니다. 하지만 위의 장점으로 5,000만 원보다 더 많은 차이가 발생할 것이라 생각합니다. 또한 회사를 다니시는 동안은 1,200만 원 이하로 수령하시고 퇴직 후에는 1,200만 원 이상을 수령하셔서 금액을 줄이는 방법을 선택할 수 있다는 장점이 있습니다)

※2025년 5월 종합과세 신고 대상자부터 1,200만 원에서 1,500만 원으로 상향 조정(2023.12.28일 수정자료)

3. 단점

- ETF만 매매가 가능합니다.(IRP 상품에서는 개별 주식이 가능하지 않습니다.)

- 배당 ETF가 제한적이다.(하지만 그중 SCHD와 같은 한국형 ETF도 숨어 있습니다.)

- 한국형 ETF는 운용수수료가 비쌉니다.(EX: SCHD 기준 미국 0.06% 한국 평균 0.1%)

4. 종합의견

워런 버핏이 운영하는 버크셔 해서웨이에서는 배당을 하지 않는다. 배당 재투자하여 기업 가치 늘리는 것이 효율적 배당 과정에서 세금 등 또 한 번의 비용이 발생하기 때문이라고 했습니다. 여기서 중요한 점은 한 번의 비용이 드는 세금입니다. 세금이 그만큼 투자에 많은 영향을 준다는 표현이 포함되어 있다고 생각됩니다. 이러한 관점에서 세금을 과세이연으로 차후로 미룰 수 있다는 점은 투자에서 엄청난 장점이라고 생각합니다. 우리는 그 장점을 이용해 더욱더 편안한 배당투자를 할 수 있을 것이라고 생각합니다.

'돈이 되는 정보' 카테고리의 다른 글

| IRP 안전자산 투자 상품(국고채 수익률 확인 방법) (0) | 2024.04.09 |

|---|---|

| 연금저축펀드 꼭 해야 되나요? (0) | 2024.04.06 |

| 투자할 돈이 없다고? 아닌데 DB,DC 퇴직연금! (0) | 2023.11.30 |

| IRP 안전 자산 투자 상품(은행 예금, 국고채) (2) | 2023.11.23 |

| 개인 퇴직연금(IRP)로 ETF 주문하기(NH투자증권QV) (0) | 2023.11.18 |

댓글