1. 기업개요

Realty Income은 1969년 설립되고 1994년 나스닥에 상장하여 2015년 S&P 500에 편입된 미국, 스페인, 영국 등 상업용 부동산을 투자하여 임대수익으로 주주들에게 환원하는 REIT(부동산 투자 신탁 회사)입니다.

2. 사업분야

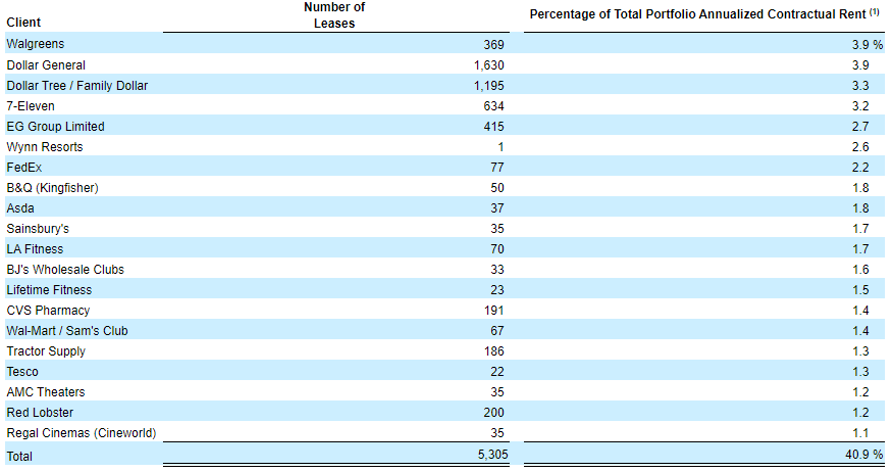

50개의 미국 주, 영국, 스페인 등에서 13,282개(2023년 3분기 기준)의 상업용 부동산을 보유하고 있으며, 13,123개(임대비율 98.8%)의 부동산을 임대 계약을 진행 중이고 임대료를 통해 기업의 수익을 창출하고 있습니다. 상업용 임대 부동산의 비중은 생필품[식료품, 편의점 잡화점의 비중이 약 30%(29.2%)]의 비중이 대부분을 차지하며 아래와 같이 다양하게 배치되었으며 이 중 대기업의 비중이 40%를 차지하는 것을 알 수 있습니다.

(위의 기업 중 우리에게 친숙한 세븐일레븐, 월마트 등이 있습니다)

3. 사업 강점

- 54년간 배당금을 지급하고 104회 분기별 배당금의 인상하여 앞으로도 배당금을 인상한 것이라는 신뢰가 있습니다.

리얼티 인컴은 부동산 자산을 매입하기 위한 자금을 조달할 때 ATM(at the market) 방법으로 주식을 추가 발행하여 현재의 주가의 가격으로 매도하여 자금을 유치한 방법을 사용하고 있습니다. ATM 방식으로 조달할 때 필수 조건으로는 주식의 가격이 떨어지면 안 된다는 것(자금 조달에 악향이 미칩니다.)과 주식의 배당금이 줄지 않는 것(매수자의 시점에서는 추가적으로 구매해야 될 이유가 사라집니다.)입니다. 이러한 조건으로 53년이라는 시간 동안 주식 수를 증가시키면서 배당금 인상을 유지하고 있다는 믿음과 신뢰가 사업으로서의 강점으로 작용하고 있습니다.

- 임대인들의 비중이 생필품 소비 중심 대기업으로 구성됐습니다.

세븐일레븐, 월마트 등 우리 생활에서 필수적으로 사용되는 상품들을 중심적으로 판매하는 산업으로 이루어졌기 때문에 부동산 LISK가 발생할 시 가장 마지막으로 위기를 맞는 임대인들로 구성되어 안정성을 도모할 수 있습니다.

4. 기업 각종 지표

최근 5.5%가 되는 미국의 기준금리로 인상으로 인하여 주식의 가격이 많이 위축되어 있습니다.(임대업의 특징상 금리의 영향을 세입자에게 바로 반영을 못한다는 단점이 있습니다.) 또한 현재 미국은 상업용 부동산의 수익률 악화로 인한 파산의 위기로 더욱더 위축되어 있습니다. 이러한 지표가 현재 주식의 가격에 반영되었다고 생각합니다. 하지만 2021년 이후 VERELT REIT 회사를 인수하면서 기업의 자산의 규모를 크게 확장하면서 매출과 이익 면에서 크게 도약한 결과를 볼 수 있습니다.

| (단위 백만 USD) | 2023년 | 2022년 | 2021년 | 2020년 |

| 총매출 | 4,079 | 3,343.7 | 2,080.5 | 1,647.1 |

| 영업이익 | 928.9 | 917.6 | 392.4 | 411.2 |

| 순이익 | 872.3 | 869.4 | 359.5 | 411.2 |

| FFO | 2,842.2 | 2,489.8 | 1,409.6 | 1,143.5 |

| 총자산 | 57,779.4 | 49,673.1 | 43,137.5 | 20,740.3 |

| 총부채 | 24,672.4 | 20,829.8 | 18,008.1 | 9,722.6 |

| 총자본 | 33,107 | 28,843.3 | 25,129.4 | 11,017.7 |

| PER = 52.4, PBR = 1.37 PER( FFO 기준 )= 16.1 | ||||

(REIT 주식 특성상 FFO(Funds From Operation)의 값을 중점적으로 보기 때문에 FFO의 값으로 입력했습니다.)

5. 배당금

1970년부터 배당을 시작하였지만, 자료를 통해 확인할 수 있는 기준은 2004년 10월 이후부터이며 배당은 월 배당으로 지급하고 있으며 최대 배당 수익률은 2009년 2월 금융위기 발표 이후였던 당 9.3%(2009.03)이며 현재(2024.2.25 시가$52.92) 1년 배당금 3.078(5.8%)로 표기되어 있습니다. 또한 1995년 이후 배당 성장률이 4.3%로 꾸준히 성장하고 있습니다.

6. 위험요소

- ATM 방식으로 인하여 주식의 수가 계속 증가됨으로 인하여 주주의 가치가 훼손 위험

7. 종합의견

54년 104번 분기 배당 상승을 통해 검증된 기업. 투자에서 백미러(과거)를 보는 습관은 좋지 않지만 ATM으로 자금을 조달하는 기업으로서 주가의 상승세와 장기 보유 이점을 주주들에게 주기 위해 배당금을 꾸준하기 지속, 상승하면서 장기간 증명하여 신뢰를 주는 기업이라고 판단됩니다. 하지만 앞으로 지속 가능성에 대한 신뢰가 무너질 경우 엄청난 손해가 발생할 수 있다고 생각합니다.

1. 좋은 기업인가?

54년 104번 분기 배당 상승을 통해 검증된 기업,

BUT 신뢰가 무너지면 막심한 손해가 발생할 수 있음

2. 총 자본금/ 총자산 *100

33,107 / 57,779.4 = 57.3% 우수

(미국 REIT 시가총액 1위 PLD 기준 37.5% )

3. PBR : 1.37 우수

(미국 REIT 시가총액 1위 PLD 기준 2.33)

4. PER : 52.4 우려 BUT FFO 기준 16.1 우수

(미국 REIT 시가총액 1위 PLD 기준 39.6)

5. 배당금 : 3.078(5.8%) 우수

( 미국 REIT 시가총액 1위 PLD 기준 2.64%)

6. 배당금 기간 : 53년 우수

54년의 신뢰를 통한 기업의 믿음은 좋지만, 앞으로의 주가 성장 국면에서 볼 때 엄청난 성장세가 보이 않을 것으로 판단됩니다. 하지만 급등과 급락이 없다는 점, 5.8%의 월 배당으로 지속 가능한 투자를 이어갈 수 있다는 점, 현재 FFO 기준으로 환산하였을 때 PER 16.1, PBR 1.37로 우수한 점들을 확인하면 현재 자산의 전체 비중에서 일부 자금으로 매입하여 부족한 현금 흐름을 확보한다는 축면에서는 보유와 구매를 추천드립니다.

'책으로 찾아보는 세계 중요기업 > 기업' 카테고리의 다른 글

| 유럽의 대표 종자 & 의약(아스피린) 기 Bayer (ETR: BAYN) (6) | 2025.08.31 |

|---|---|

| 세계 최대 데이터 센터 기업 (Equinix 티커명 NYSE: EQIX) (0) | 2024.02.14 |

| 미국 폐기물 1위 기업 (Waste Managment 티커명 NYSE: WM) (0) | 2023.12.09 |

| Window로 강력한 Cash Flow를 보유한 Microsoft(티커명 NYSE: MSFT) (0) | 2022.12.28 |

| 세계 캐릭터 강점 기업 (Disnep 티커명 NYSE: DIS) (0) | 2022.12.13 |

댓글