"농업이 미래다 - 김성수" 책을 통해서 알게 된 미국의 대표적인 종자회사인 Bayer를 자세히 알아보려고 합니다.

1. 기업개요

Bayer는 1863년 설립된 독일 기반의 글로벌 생명과학 기업으로, 농업(Agriculture), 제약(Pharmaceuticals), 소비자 건강(Consumer Health)을 3대 축으로 운영합니다. Monsanto 인수 후 세계 최대 농업 솔루션 기업 중 하나로 자리 잡았으며, 제약·소비자 건강 부문에서도 글로벌 톱 티어 기업입니다.

2. 사업분야

| 사업분야 | 사업소개 | 판매액 (€ billion 단위) |

비중 |

| 농업 (Crop Science) | 씨앗, 농약, 농업 솔루션 제공. 식량안보 이슈로 구조적 수요 확대. | 22.3 | 48% |

| 제약 (Pharmaceuticals) | 처방약, 항암제, 심혈관계 약물, 신약 파이프라인 보유. | 18.1 | 39% |

| 소비자 건강 (Consumer Health) | 비처방 의약품, 영양제, 생활필수 헬스케어 제품. 안정적 수익원. | 5.9 | 13% |

3. 사업 강점

- 농업: 식량안보 → 인구 증가 & 기후 변화로 곡물 수요 확대, 안정적 성장.

- 제약: 신약 파이프라인 → 항암제, 희귀질환 치료제 등 미래 성장 동력 확보.

- 소비자 건강: 생활필수품 → 경기 변동에 무관한 안정적 매출원.

4. 기업 각종 지표

2020년도 Monsanto 소송 충당금 반영으로 순손실 발생하였으며, 2022년도 곡물가격 상승·농업 호황으로 실적 급등과 2023년 소송비용 및 경기둔화로 순손실 전환하면서 경기에 민감하게 반영되는 것을 볼 수 있습니다.

| (단위: 억 €) | 2020 | 2021 | 2022 | 2023 | 2024 |

| 총매출 | 41,400 | 44,081 | 50,739 | 47,637 | 46,606 |

| 영업이익 | 6,972 | 7,475 | 9,121 | 7,799 | 5,448 |

| 순이익 | -10,495 | 1,000 | 4,150 | -2,941 | -2,552 |

| 총자산 | 116,804 | 120,241 | 124,877 | 116,259 | 110,850 |

| 총부채 | 86,129 | 87,073 | 85,951 | 83,181 | 78,805 |

| 총자본 | 30,675 | 33,168 | 38,926 | 33,078 | 32,045 |

| PER = -7.39 PBR = 0.83 | |||||

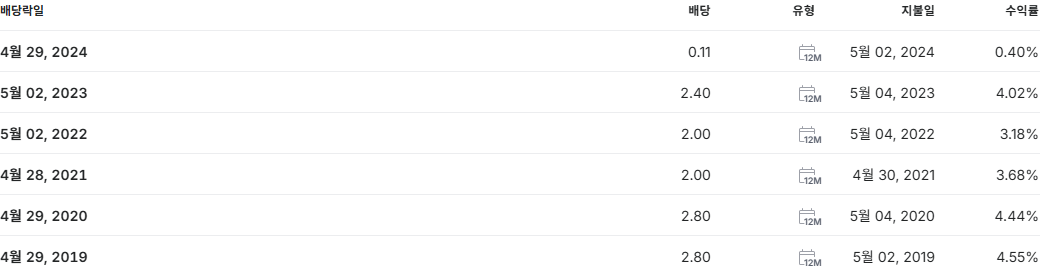

5. 배당금

과거 연 2유로 이상 꾸준히 지급하였지만, 2024년은 법정 최소 배당만 지급 방침으로 인하여 배당금이 급격하게 하락한 것을 확인할 수 있으며, 배당금의 금액이 꾸준한 성장이 아닌 실적에 의해 좌지우지되는 것을 볼 수 있습니다.

6. 위험요소

- Monsanto 소송 리스크 → 수십억 달러 소송 충당금 및 향후 미래에 대한 불확실성.

- 재무구조 부담 → 총 자본/총 자산 30%대로 안정성이 낮음.

- 산업 규제 → 농약·의약품 규제 강화 시 수익성 타격 가능.

7. 종합의견

Bayer는 농업·제약·소비자 건강이라는 삼각축을 기반으로 인플레이션 환경에서도 강점을 발휘할 수 있는 기업입니다. 농업은 식량안보 이슈로 구조적 수요가 증가하고, 제약은 신약 파이프라인을 통해 미래 성장성을 확보했으며, 소비자 건강 부문은 경기 변동과 무관하게 안정적인 매출을 제공합니다.

- 좋은 기업인가? 인플레이션의 상황에서 빛을 발한 기업으로 평가됩니다.

- 총 자본/총자산: 30.4% 우려

- PER: 8.5 우수(MOO ETF 평균 18 대비 저평가)

- PBR: 0.85 우수(MOO ETF 평균 2.1 대비 저평가)

- 배당수익률: 0.4% 우려(MOO ETF 평균 1.7% 대비 우수)

- 배당 지속: 51년 이상 지급 But 배당금의 변화가 있음 우려

Bayer는 농업(식량안보 수혜), 제약(신약개발), 소비자 건강(생활필수품)을 기반으로 성장성이 예상되는 산업에 투자한 기업입니다. 단기적으로 Monsanto 소송 리스크로 인한 배당금에 대한 불확실성과 낮은 자본 비율로 인한 재정 악화가 부담이지만, 현재 PER 8.5, PBR 0.85로 (MOO ETF) 대비 저평가 구간이긴 합니다. 현재 시점을 기준으로 가격으로 매력적이지만, 앞으로의 기업에 매출에 대한 변화가 혁신적이지 않고, 배당 성장이 아닌 성과에 대한 수당을 보았을 때 다른 주식보다 가치 있을지에 대한 점은 의문입니다.

'책으로 찾아보는 세계 중요기업 > 기업' 카테고리의 다른 글

| 미국 REIT 월 배당의 아이콘 리얼티 인컴(Realty Income : O(NYSE) (0) | 2024.02.25 |

|---|---|

| 세계 최대 데이터 센터 기업 (Equinix 티커명 NYSE: EQIX) (0) | 2024.02.14 |

| 미국 폐기물 1위 기업 (Waste Managment 티커명 NYSE: WM) (0) | 2023.12.09 |

| Window로 강력한 Cash Flow를 보유한 Microsoft(티커명 NYSE: MSFT) (0) | 2022.12.28 |

| 세계 캐릭터 강점 기업 (Disnep 티커명 NYSE: DIS) (0) | 2022.12.13 |

댓글