1. 기업개요

Al Avery와 Jay Adelson에 의하여 1998년 설립된 Equinix는 REIT(부동산 투자 신탁)으로 시작하여 32개국 238개(미국 106개, 유럽 82개, 아이아 태평양 48개)의 데이터 센터를 기반으로 B2B로 서비스를 제공하는 세계 1위 데이터 센터 기업입니다.

2. 사업분야

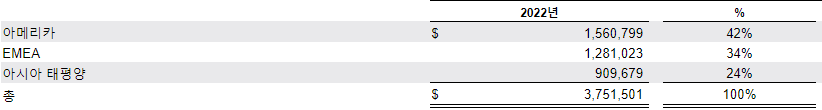

238개의 데이터 센터를 바탕으로 프리미엄 데이터 센터 코로케이션(상호 연결 및 데이터 교환 서비스, 네트워크 보안 및 하드웨어 관리를 위한 엣지 서비스, IT 원격 지원 서비스)를 제공하면서 만개가 넘는 기업들에게 고정 계약 기간에 따라서 월간 반복 수익(MRR = monthly recurring revenue)을 통해 기업의 이익을 창출합니다. 이 수익의 비중은 2022년 미국 42% 유럽 34% 아시아 태평양 24%로 고르게 분배되어 있으며, 2021년 대비 미국은 7%, 유럽 5%, 아시아는 14%로 아시아 위주로 크게 성장하고 있는 것을 볼 수 있으며, 2023년 3분기 총합 10-Q 보고서를 참조하였을 때도 수익이 12% 성장과 당기순이익이 28%로 엄청난 성장을 했다는 것을 볼 수 있습니다.

3. 사업 강점

- 데이터 산업의 성장성은 무궁무진합니다.

스마트폰이 보급이 된 이후 생필품이 필요하면 쿠팡, 음식을 시킬 땐 배달의민족, 심심하면 넷플릭스 & 유튜브, 회사 업무 및 친구들 소통 카카오톡 & 인스타 등 우리들은 플랫폼에 잠식되어 있습니다. 여기서 주목해야 되는 것은 우리가 사용하는 트래픽의 양입니다. 더 좋은 사양과 화질, 더 많은 양의 정보를 교환하려고 노력하는지 아니면 그와 반대의 경우일지 그것은 아래의 그래프를 보지 않아도 볼 수 있는 결과라고 생각합니다.

- 데이터 센터라는 기반 시설의 해자를 가지고 있습니다.

데이터 센터를 건설하기에는 최소 약 3년이라는 시간이 필요하며, 건설에 있어 갖춰야 할 기반 시설(엄청난 전력을 소비하기 때문에 고압 전력 케이블 및 데이터 케이블이 필요)이 요구되는 만큼 향후 설립되는 데이터 센터에 대비해 해자를 보유하고 있습니다.

4. 기업 각종 지표

최근 Chat Gpt로 인하여 AI의 산업이 각광받는 있으며, AI의 기반이라고 생각하는 데이터 센터 산업이 그만큼의 수혜를 볼 것고 예상되고 있습니다. 그로 인하여 역사상 최고가와 비슷한 금액으로 형성되어 있습니다. 그로 인해 PER의 지수가 86.7배로 매우 고평가 되어 있는 상태입니다. 그 외의 부문에서는 문제점이 없어 보입니다.

| (단위 백 USD) | 2022년 | 2021년 | 2020년 | 2019년 |

| 총매출 | 7,263.1 | 6,635.5 | 5,998.5 | 5,562.1 |

| 총이익 | 6,062.6 | 5,527.4 | 4,945.6 | 4,392.5 |

| 영업이익 | 1,200.5 | 1,108.2 | 1,052.9 | 1.169.6 |

| 순이익 | 704.6 | 499.7 | 370.1 | 507.2 |

| 총자산 | 30,310.7 | 27,918.7 | 27,006.8 | 23,965.6 |

| 총부채 | 18,804.9 | 17,036.9 | 16,372.7 | 15,125.2 |

| 총자본 | 11,505.8 | 10,881.8 | 10,634.1 | 8,840.4 |

| 이익잉여금 | 2,964.8 | 2,260.5 | 1,760.3 | 1,391.4 |

| PER = 86.7 PBR = 6.79(PER = 현재 시총 /[2022년 순이익 * 1.28(순이익 성장률)] PBR = 시총 / 2022년 총 자본 ) | ||||

5. 배당금

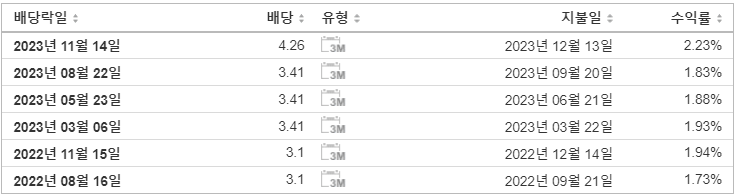

2014년부터 배당을 실시하였습니다. 분기 배당 시작은 2015년이며 배당 월은 2, 5, 8, 11월이며 분기 배당 최대 배당 수익률은 8.07%(2015.10)이며 현재(2024.2.14 시가$832.68) 1년 배당금 17.04(2%)로 표기되어 있습니다. REIT의 주식 특성상 낮은 배당이긴 하지만, 최근 1년 배당 성장률이 37% 성장하고 있어 충분히 배당의 입장에서는 매력적이라고 생각합니다.

6. 위험요소

- AI의 산업으로 각광받고는 있지만, 경기에 민감하게 받아들일 수 있는 B2B 산업으로 경기 불황이 왔을 때 수익의 심한 악영향을 받을수 있습니다.

- 사업을 유지하는데 필요한 전력량이 많이 사용하므로 전력 조달 비용의 상승이 수익에 악영향을 끼칠 수 있습니다.

7. 종합의견

Chat Gpt로 인하여 세계 1위 시가총액이 된 마이크로소프트, 아마존의 시가총액을 위협하는 엔비디아 등 AI의 전성기라고 할 수 있습니다. AI 시대에 폭증하는 데이터를 처리할 수 있도록 해주는 데이터 센터의 역할은 점점 더 중요하게 될 것이며, 위치적으로 설립에 제한이 있는 데이터 센터는 추가적으로 진입하려는 기업에 있어 막대한 비용과 장소에 제한으로 인하여 해자를 가지고 있다고 생각합니다. 이 결과를 바탕으로 1위 기업은 앞으로의 평가에 있어서 좋은 결과를 도출해 낼 수 있다고 판단합니다.

1. 좋은 기업인가? : 1위 데이터 센터 기업으로서 막대한 비용과 장소에 대한 해자를 가지고 있는 기

2. 총 자본금/ 총자산 *100 : 11505.8 / 30310.7 = 37.9% 준수 (미국 REIT 시가총액 1위 PLD 기준 37.5% )

3. PBR : 6.79 우려 (미국 REIT 시가총액 1위 PLD 기준 2.33)

4. PER : 86.7 우려 (미국 REIT 시가총액 1위 PLD 기준 39.6)

5. 배당금 : 17.04(2%) 준수 ( 미국 REIT 시가총액 1위 PLD 기준 2.64%)

6. 배당금 기간 : 11년 준수

미래의 AI의 가치가 더욱더 부각될 시점에서 1등 데이터 센터의 해자를 보유하고 있어 좋은 기업이며, 높은 배당 성장으로 인하여 향후에 꼭 보유해야 될 종목이라고 판단됩니다. 하지만 높은 PER, PBR의 가치를 보았을 때 상당한 수준으로 고평가 영역이기에 지금 당장 구매하기에는 부담되는 가격이라고 생각합니다. 그래서 앞으로 관심종목으로 편입하여 저평가가 될 때까지 기다렸다가 차후 매입을 하는 것을 추천드립니다.

'책으로 찾아보는 세계 중요기업 > 기업' 카테고리의 다른 글

| 유럽의 대표 종자 & 의약(아스피린) 기 Bayer (ETR: BAYN) (6) | 2025.08.31 |

|---|---|

| 미국 REIT 월 배당의 아이콘 리얼티 인컴(Realty Income : O(NYSE) (0) | 2024.02.25 |

| 미국 폐기물 1위 기업 (Waste Managment 티커명 NYSE: WM) (0) | 2023.12.09 |

| Window로 강력한 Cash Flow를 보유한 Microsoft(티커명 NYSE: MSFT) (0) | 2022.12.28 |

| 세계 캐릭터 강점 기업 (Disnep 티커명 NYSE: DIS) (0) | 2022.12.13 |

댓글